赤字の場合に銀行は融資を出さないのか

前期の決算書で利益が赤字となってしまった。この場合に心配になるのは、今後も銀行から融資を受け続けられるか、です。

確かに銀行は、赤字の会社に対し融資は出しづらいです。なぜなら融資の返済は、将来、企業が事業で稼ぐ利益により生み出される現金で行うのが基本だからです。赤字であれば、そもそも返済の原資がないことになります。

しかしポイントは、融資の返済は「過去」の利益から生み出される現金ではなく、「将来」の利益から生み出される現金から、ということです。

そのため、赤字の状態でも銀行から融資を受けやすいようにするには、

- 現在は一時(いっとき)の赤字であるが、

- 将来は黒字に回復する。

これを、経営改善計画書を作ることにより、銀行に説明します。多くの銀行が、企業に対し、経営改善計画書を作成することを求めています。その背景には、このようなことがあるのです。

目次

赤字には3種類の性質がある

一口に赤字と言っても、その性質は次の3種類があります。

1.一過性の原因による一時の赤字で、将来は確実に黒字に回復するもの。

2.将来の業容を拡大するために大きく投資を行って赤字となったもの。

3.体質的に、万年赤字であるもの。

銀行が、赤字でも「しょうがないな。」と認めてくれるものは、1と2の赤字です。対して3は、万年赤字体質であるため、銀行は企業に、抜本的な経営改善を求めます。

そして1と2はまだ融資を出すことは可能ですが、3は融資を出すことは困難となります。

あなたの会社が赤字に陥ってしまった場合、その赤字の性質は1.2.3のどれに当てはまるのかを分析します。そして大事なことは、1と2の赤字であったら、必ず銀行に、書面をもって説明し、銀行に納得させておくことです。

銀行からしたら、決算書を見て赤字となっていれば、それが1.2.3のどの性質の赤字かは見分けはつきません。一律、

「この会社は赤字なのか。今後の融資は慎重にならねばならないな。」

と考えます。そうすると、1と2の赤字であっても、それが銀行には伝わらず、銀行は融資に慎重になってしまうでしょう。

では次に、それぞれの赤字の性質を見てみます。

1.一過性の原因による一時の赤字で、将来は確実に黒字に回復するもの。

一過性の原因により赤字となってしまったのであれば、

- 原因の詳細とそこから自社に対する影響

- 次の期は黒字回復に向かう根拠

これを銀行に説明します。

例えば製造業において、大きな地震が起こって操業が1ヶ月ストップしてしまった場合。その間は売上が立たないことになりますので大きく赤字となり、1年を通してもその影響が大きく赤字となれば、その地震のことと、それが影響し操業がストップしたこと、そして現在は操業が回復し月次ベースで売上が回復し、次の期は黒字に向かっている、これを説明する書面を作成し、銀行に説明します。

なお銀行は稟議制となっており、全ての書類は紙により支店内、もしくは支店と本部内で回覧されるため、大事なのは必ず書面にて説明を行うことです。そうしないと、あなたが口頭で説明したことが、説明相手の銀行員には伝わっても、銀行内全体には伝わらないことが起こります。

2.将来の業容を拡大するために大きく投資を行って赤字となったもの。

- 飲食店や小売店が業容拡大のため出店を多く行い一時の赤字となる。

- 製造業が業容拡大のため工場を移転し、その諸費用で一時の赤字となる。

このように、将来、会社の業容を拡大していくための投資を大きく行って赤字となる場合があります。

- 将来、会社はどのように拡大していきたいか

- そのためにどれだけの投資を行ったか、そして投資の効果はどういうところをねらっているのか

これを銀行に説明します。

3.体質的に、万年赤字であるもの。

前期1と2に比べ、銀行が企業を警戒するのが、万年赤字体質である企業です。

1期のみ赤字であるならまだしも、2期以上の連続赤字であれば、それは一時の赤字ではなく万年赤字体質であると見られることになります。

このような企業に対し、銀行は融資を出すことは困難となってくるでしょう。価値のある担保があるのならまだしも、そのような担保もなければ、銀行から融資を受けるのは難しくなります。

この場合、企業が行わなければならないのは、経営改善計画書を作り、早期に黒字になるための計画を立てることです。

現実的には融資を受けるのは困難で、一方で毎月の返済が大変であることから、毎月の返済を減額もしくは猶予するリスケジュールを行うことが多いでしょう。リスケジュールの交渉の際に、銀行は経営改善計画書を求めてきます。

そして早急に黒字体質にし、資金繰りが事業で稼ぐ利益だけでまわるようにしなければなりません。

⇒【関連記事】商品原価率・販売管理費に着目し再生活動を着手!販売管理費の詳細調査から全ては始まった!

営業利益・経常利益・当期純利益について

なお、利益には営業利益・経常利益・当期純利益とがありますが、銀行が重視するのは、営業利益と経常利益です。

なぜなら営業利益は事業自体で企業が稼ぐ利益、経常利益は恒常的に企業が稼ぐ利益ですが、当期純利益は一時の利益・損失である特別利益・特別損失の影響を受けた後の利益だからです。例えば経常利益が+2,000万円であっても、不動産の売却損失が△3,000万円あれば、当期純利益はマイナスとなってしまいます。

将来、問題なく融資を返済できるかを見るために銀行は、企業がどれだけ事業で稼ぐ力があるか、そしてどれだけ恒常的に稼ぐ力があるかを見たいです。そのため営業利益・経常利益を重視します。

営業利益・経常利益が黒字であって、当期純利益が赤字であれば、特別損失が大きかったことにより赤字となった、つまり一過性の原因や投資により赤字となった、ということが言いやすくなります。

損失は、特別損失に計上できるものはできるだけそうするように心がけることが重要です。

⇒【関連記事】異様な高コスト体質から脱却し2年で過去最高益を達成した事業再生事例

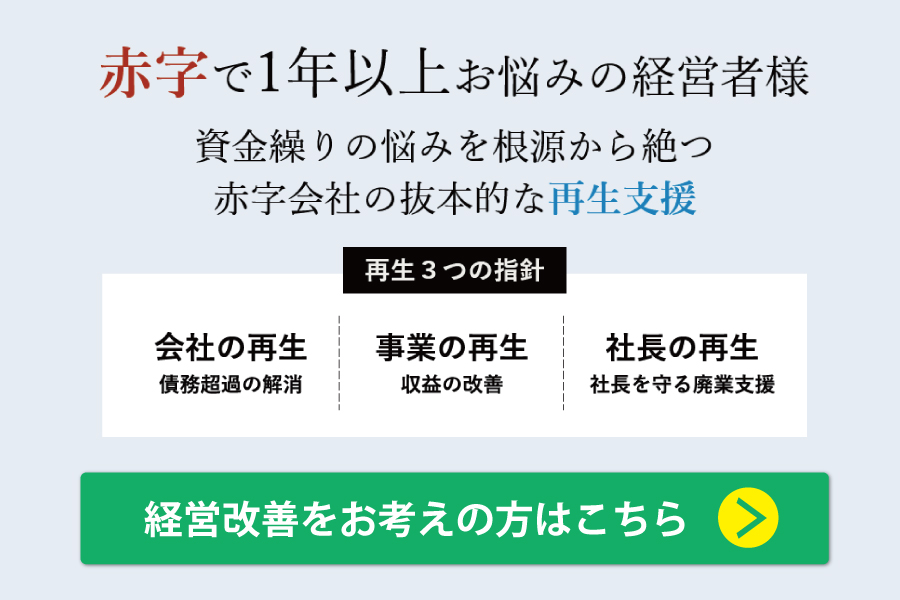

エクステンドでは、経営者からの無料相談を受け付けています。業務改善がうまくいかない、新たな資金調達を得たいや、返済・資金繰りが厳しいなどのお悩みでしたらお気軽にご相談ください。まずは下記バナーより「無料相談」をご利用ください。