利益が赤字の場合に融資をどう受けるか

目次

銀行は融資審査の材料としての利益をどう定義しているのか

利益が赤字の場合、融資は受けることは困難、ということは多くの経営者が知っていることです。まず、利益とは何かについて、定義しておく必要があります。

決算書には貸借対照表と損益計算書とがありますが、損益計算書を見ますと、利益には営業利益、経常利益、当期利益があることが分かります。このうち、銀行が融資審査において重視するのは、営業利益と経常利益です。

一方で、当期利益は重視しません。なぜなら、当期利益は、その期特有の特別利益や特別損失の影響を大きく受けるからです。不動産売却益などで大きな利益が出たり、不動産売却損などで大きな損失が出ることによって、当期利益は大きく変わります。

ただそのような特別利益や特別損失は、企業として、事業で利益を上げられる力があるかどうかとは別のところにある、利益や損失です。

そのため、当期利益を銀行は重視せず、営業利益や経常利益を重視します。

ちなみに営業利益は、企業本来の事業でどれだけ利益を上げる力があるかを表す利益、経常利益は、企業が継続的にどれだけの利益を上げる力があるかを表す利益です。

営業利益や経常利益が、まずは黒字か赤字か。またその金額はどれぐらいか、売上高に対する利益率はどうなのか、を銀行は融資審査において見ます。

利益が赤字の場合に銀行は融資審査を通さないのか

では、営業利益や経常利益が赤字だった場合、銀行は融資を行うことは困難なのでしょうか。

ここで言うのは、リスケジュール(返済の減額や猶予)をしていれば融資を受けることは難しいのですが、リスケジュールは行っていない中で、営業利益や経常利益が赤字の企業の場合です。

ここで考えておくべきことは、銀行は一番に何を見て融資審査を行うか、ということです。

銀行は何を見るか。それは何よりも、

「企業が、融資をしっかり返済できるかどうか。」

という返済能力です。ということは、営業利益や経常利益が赤字であっても、銀行がその企業で、返済能力があると判断すれば、融資は行いやすいのです。

しかし、営業利益や経常利益が赤字である企業は、事業で利益を上げる力や継続的に利益を上げる力がないと見られ、返済能力がないと見られやすいから、融資審査が通りにくくなってしまうのです。そのような不利な状況から、銀行に「返済能力がある」と見られるようにする工夫が必要となります。

銀行に返済能力がある企業と見られる方法1・経営計画書

銀行に、返済能力がある企業と見られるようにするには、何はともあれ、経営計画書が必要です。

今後3~5年の経営計画書で、利益が上がっていくという計画を出すことによってその内容が見られ、それが銀行にとって納得のいくものであることが必要になります。

銀行に返済能力がある企業と見られる方法2・一過性の赤字

別の方法として、赤字が一過性のあるものであること、を銀行に納得させることができるか、という方法があります。特別な理由があって赤字となったが、その理由が今期は解消されるので、黒字となる、という説明の仕方です。

例えば、決算期が4月の企業で、東日本大震災の影響を3~4月に大きく受けた企業の場合。

平成23年4月期決算が、3~4月の売上減少により赤字となったがそれがなければ黒字だった、また5月以降は売上が回復して次の決算では黒字が回復する見込みであれば、平成23年4月期は東日本大震災の影響で赤字となったが、「次の決算では黒字になる」と説明できます。

しかし、特別な理由で赤字となったというよりも、継続的に赤字が続いている企業の場合、このような説明はできないので、経営計画書による説明がより重要となります。

債務超過企業の場合

なお、決算書には損益計算書とともに貸借対照表があり、貸借対照表の純資産合計がマイナス、いわゆる債務超過の企業の場合。

銀行は、債務超過の企業の場合、融資は行わないのが基本です。

損益計算書の営業利益や経常利益がマイナスであって、かつ債務超過の企業は、融資審査が通るのは、いっそう困難になります。

そのため、貸借対照表が債務超過でなく、一方で損益計算書の営業利益や経常利益が赤字である企業の場合、今回述べた方法を使えることになります。

しかし、営業利益や経常利益がマイナスであれば、基本的には融資を受けにくくなるので、銀行が、経営計画書や、一過性の赤字であることの説明により、融資を出してくれるのかどうかのスタンスを、早い時期に企業としては見極め、融資が困難そうであれば、一方で既存融資の返済負担が大きくあるため、リスケジュールを行うかどうかを早い時期に検討すべきです。

⇒【関連記事】実際にエクステンドで手がけた資金繰り改善、事業再生事例

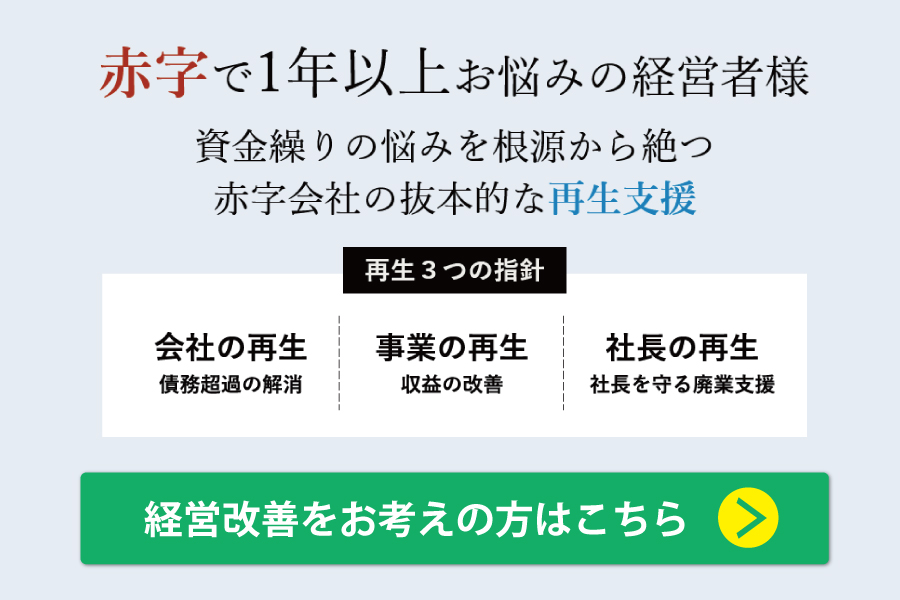

エクステンドでは、経営者からの無料相談を受け付けています。赤字脱却したい、新たな資金調達を得たいや、返済・資金繰りが厳しいなどのお悩みでしたらお気軽にご相談ください。まずは下記バナーより「無料相談」をご利用ください。