次の決算が大きく赤字となる場合

例えば、あなたの会社の決算期が5月だとします。前期決算は黒字でした。しかし、現段階での試算表では、損益は大きく赤字。最後の追い込みを行っても、今期は黒字になりそうにありません。

今期決算は、大きな赤字が予想されます。あなたの会社が、この例のような状況の場合の、やり方は。今のうちに、借りられるだけ借りておく、ということです。

銀行は、試算表よりも決算書の方を、ずっと信用します。なぜなら試算表は、銀行に数字を良く見せるために、いくらでもいじくれるからです。

しかし、決算書はそうもいきません。税務署に提出するものであるため、正しい数字を出しているだろう、と銀行は見ます。(実際はそうでなくでも)そのため、銀行は試算表よりも、決算書の方を、融資審査においてずっと信用するのです。そのため、前期で赤字決算であった会社が、今期の今までの試算表では黒字となっている場合でも、銀行がよく言う言葉は、「次の決算を見てから考えましょう。」です。

しかし、逆を言えば、前期決算が黒字であったら、今期の今までの試算表では赤字であっても、銀行は前期の黒字を見て、融資審査してくれやすい、ということです。そのため、この例の会社でも、今期の試算表は赤字でも意外と、まだ融資が受けれてしまうのです。

しかし、この例の会社で言えば、平成20年5月期決算が大きく赤字となってしまいます。その決算書が出た後は、融資を受けることが困難となります。そのため、まだ平成20年5月期の決算が出ていない、平成19年5月期の決算が通用する5月の今のうちに、融資を受けられるだけ受けておくのが得策なのです。

そして、平成20年5月期決算が出たら、それを各銀行にもっていって、また融資を受けることはできないか、融資を申込んでみます。そうすることによって、各銀行が平成20年5月期決算をふまえて、どういうスタンスでくるのか、を探ることができます。

それで、融資が出なかったら、おそらく今後1年間は、その銀行で融資が出ない、ということです。(この場合5月に融資を受けて、決算が出た後の8月に融資を申込むということになりますが、前回融資実行時から日が近いから今は融資は出せない、ということを理由にしてくるのなら、まだ脈はあります。)

そういった場合、1年間は融資を受けられない状態で、今後1年の資金繰りはどうなるのか、経営計画と資金繰り表で、十分、検討します。そして、1年のうちに資金繰りが破綻することが予想されたのなら、銀行に毎月の返済金額を少なくしてもらう、いわゆるリスケジュールの交渉も、視野に入れなければなりません。

その判断は、遅くなってはいけません。遅くなると、資金が尽きてしまうから、会社立て直しのための資金も残っていません。私の会社に、月に30社〜70社の中小企業経営者がご相談にこられますが、多くの会社は、相談にこられるタイミングが遅いです。

この例の会社で言えば、黒字の平成19年5月期決算が通用する今のうちに融資を受けられるだけ受けたとして、大赤字の平成20年5月期決算が7月末に出て、8月に融資を申込んで全銀行断られた、そのタイミングが、リスケジュールを含めた資金繰り対策を検討する一番良いタイミングなのです。

しかし、対策が遅れる経営者は、例えば平成20年5月期決算が出る前に受けられるだけ受けておいた融資による資金が翌年2月(平成21年2月)にほとんどなくなった、その時にやっと、どうしようか考え出します。

多くの経営者は、このような感じです。遅いです。経営者の対策の遅さは、その企業にとって致命的です。

⇒【関連記事】粉飾決算と無理な出店の大赤字から透明性を持った資金調達と収益構造の改善事例

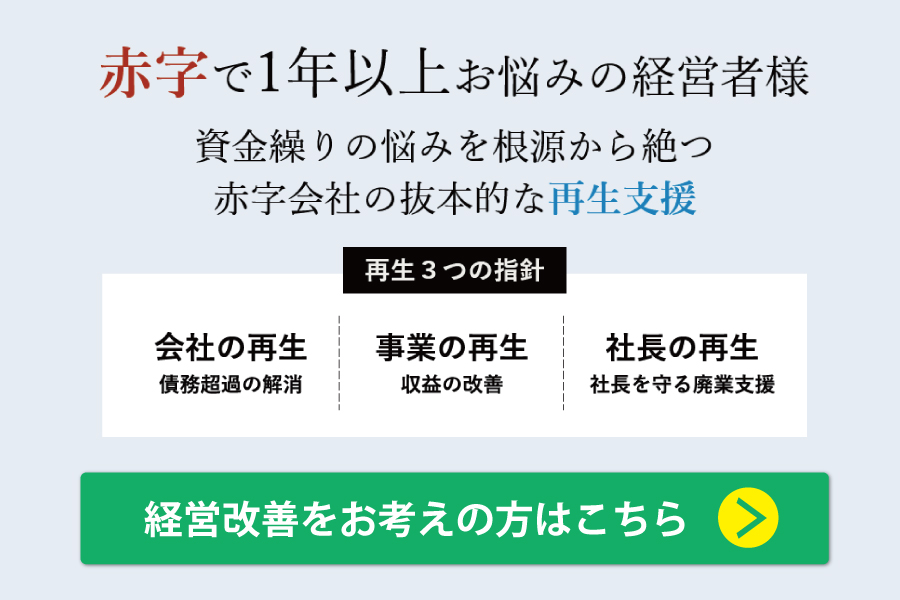

エクステンドでは、経営者からの無料相談を受け付けています。新たな資金調達を成功させたいや、返済・資金繰りが厳しいなどの財務でお悩みでしたらお気軽にご相談ください。まずは下記バナーより「無料相談」をご利用ください。財務コンサルタントが親身になって対応致します。